土地や住宅などの固定資産を所有していると、固定資産税が発生します。固定資産税は固定資産税評価額を基準に算出されますが、その固定資産税評価額はどこで確認できるのかご存じでしょうか。

新居であれ中古であれ、住宅の購入後は毎年固定資産税を支払う必要があるため、税額に関係する情報はきちんと把握しておくことが大切です。

この記事では、固定資産税評価額の調べ方と固定資産税の具体的な計算方法を解説します。固定資産税評価額を確認するための資料の見方も紹介しているため、ぜひ参考にしてみてください。

固定資産税評価額とは

まず、固定資産税評価額とはどのようなものなのか理解を深めておきましょう。

- 固定資産税評価額の概要

- 土地・家屋・償却資産の評価方法

- 固定資産税評価額の目安

それぞれ順に解説します。

固定資産税評価額の概要

固定資産税評価額とは、固定資産税を計算する際に基準となる金額のことです。総務省が定めた「固定資産評価基準」に基づき、知事または市町村長が決定した評価額であり、3年に1度見直しされます。通常は固定資産税の課税標準額と同額となりますが、減税措置が取られる場合は課税標準額のほうが低くなることもあります。

固定資産税評価額をもとに「課税標準額」が算出され、それに税率をかけることで固定資産税が計算できます。

仮に、固定資産税評価額を1,000万円としましょう。2023年10月時点における固定資産税率(標準税率)は1.4%であるため「1,000万円×1.4%=140,000」と計算でき、この場合は年間14万円の固定資産税がかかることになります。

固定資産税評価額がわかれば、以下の税金額を計算可能です。

| 税金の種類 | 内容 | 計算方法 |

| 固定資産税 | 住宅や土地などを所有している人にかかる税金 | 固定資産税評価額×標準税率1.4% |

| 都市計画税 | 都市計画法で定める市街化区域内に住宅や土地などを 所有している人にかかる税金 | 固定資産税評価額×標準税率0.3% |

不動産取得税 | 住宅や土地など不動産を取得した際にかかる税金 | 固定資産税評価額×税率(※) ※土地・住宅の場合:税率3% 住宅以外の家屋の場合:税率4% |

登録免許税 | 不動産の登記や住宅ローンなどの抵当権を 設定するための登記にかかる税金 | 【不動産登記の場合】 固定資産税評価額×所定の税率 【抵当権設定登記の場合】 ローン借入金額×所定の税率 |

固定資産税の標準税率は1.4%、都市計画税の標準税率は0.3%が一般的ですが、市町村によっては異なる税率を定めているケースもあるため注意しましょう。

土地・家屋・償却資産の評価方法

固定資産税の課税対象となるのは「土地」「家屋」「償却資産」の3つで、それぞれ評価方法が異なります。

| 課税対象 | 評価方法 |

| 1. 土地 | 宅地や農地など地目別に、売買実例価額を基準にして評価 |

| 2. 家屋 | 再建築価格と経年の状況による減点補正率などを考慮して評価 |

| 3. 償却資産 | 取得した価格を基準に、取得後の経過年数による価値の減少(原価)を考慮して評価 ・評価額=取得価額-取得後の経過年数による減価分 ・評価額の最低ラインは取得価額の5% |

なお家屋の再建築価格とは、評価時点に同一の建物を新築する場合に必要となる建築費用のことです。家屋は建築後の経過年数に応じて減価するため、定められた減点補正率を考慮して評価しなければなりません。

土地と家屋の固定資産税評価額の目安は、次章で解説します。

固定資産税評価額の目安

固定資産税評価額の決め方は、土地や家屋などの固定資産評価基準に基づき、各自治体が決定します。

- 土地の固定資産税評価額の目安:国土交通省が毎年1月1日時点の地価を評価し公表する公示価格の70%程度

- 建物の固定資産税評価額の目安:同じ物件を評価時点において再建築した場合にかかる建築費用(再建築価格)の50~70%程度

ただし、土地は場所や形状など、建物であれば築年数や構造、大きさなどによって固定資産税評価額が変動するため注意しましょう。

固定資産税評価額の調べ方

土地と家屋は、3年ごとに固定資産税評価額が見直されます。直近では2024年、2027年が評価替えの年となり、それ以降も定期的に固定資産税評価額の確認が必要です。

ここでは、固定資産税評価額の確認方法として各種書類の見方を解説します。

- 納税通知書を確認

- 固定資産課税台帳の閲覧

- 固定資産評価証明書の取得

順に詳しく見ていきましょう。

1.納税通知書を確認

毎年4〜6月頃に市町村から(東京23区の場合は都から)送付される固定資産税の納税通知書を確認することで、固定資産税評価額がわかります。

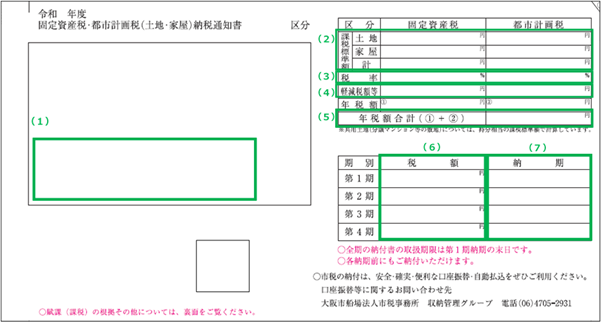

以下は、大阪市の納税通知書の見本です。

納税通知書は多くの場合、固定資産の課税内容を確認できる課税明細書と一緒に送付されます。固定資産税評価額がどこに書いてあるかはフォーマットによって異なるものの、「課税標準額」の項目に土地・家屋ごとの固定資産税評価額が明記されているケースが一般的です。

なお、納税通知書がいつ送付されるかは市町村によって異なります。2023年の東京都では、6月1日に納税通知書が発送されました。

納税通知書で固定資産税評価額を調べたい場合、納税通知書がいつ届くのか不明であれば役所の市民税課に問い合わせてみましょう。

2. 固定資産課税台帳の閲覧

住納税通知書を紛失してしまった際などは、不動産を管轄する地域の役所で固定資産課税台帳の閲覧を申請すれば、書面で固定資産税評価額を確認できます。

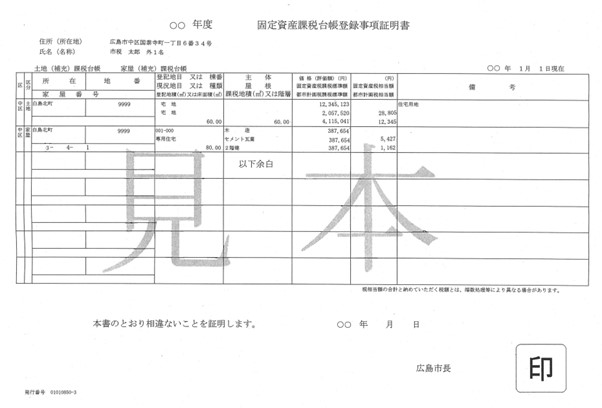

以下は、広島市の固定資産課税台帳の見本です。

広島市のフォーマットでは、「固定資産税課税標準額」の項目に固定資産税評価額が記載されています。固定資産税課税台帳を閲覧するには、運転免許証などの本人確認書類が必要となるほか、1回あたり数百円程度の閲覧手数料がかかる場合があるため注意しましょう。

3. 固定資産評価証明書の取得

所有している不動産の固定資産税評価額を知りたい場合は、固定資産の評価が記載されている固定資産評価証明書での確認もできます。固定資産評価証明書は、固定資産課税台帳と同様、不動産所在地を管轄する役所で取得が可能です。

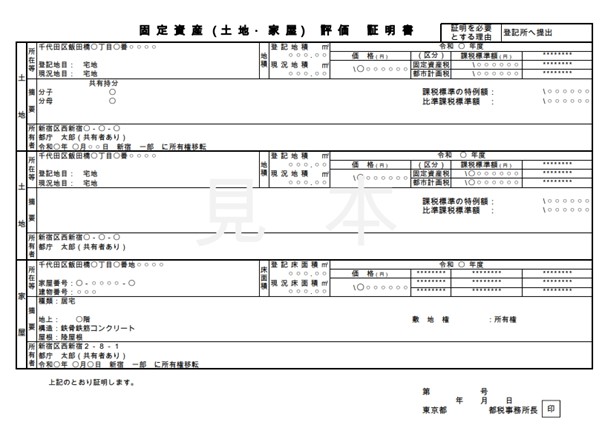

以下は、東京都主税局のホームページに掲載されている固定資産評価証明書の見本になります。

固定資産課税台帳との違いは、台帳の閲覧ではなく証明書を「発行」するという点です。そのため、郵送での取得もできます。

ただし、固定資産評価証明書の取得は不動産の所有者や関係者のみに認められており、身分証明書と手数料が必要です。

固定資産税評価額に関するよくある疑問

ここでは、固定資産税評価額に関するよくある疑問を3つ紹介します。

- 課税標準額との違いは?

- 建物によって固定資産税評価額は異なる?

- 公示価格や基準時価とは何が違う?

住宅を購入してからは毎年固定資産税を支払うことになるため、気になる疑問は早めに解消しておきましょう。

課税標準額との違いは?

固定資産税の納税通知書には、固定資産税評価額ではなく課税標準額と記載されているケースがあります。

建物の場合、固定資産税評価額と課税標準額は常に一致するものです。しかし、住宅用地として利用している土地の場合、課税標準額は「固定資産税評価額×特例率」で算出するため、固定資産税評価額と一致しません。

特例率は200平米以下の部分で6分の1、200平米を超える部分は3分の1となります。よって土地の課税標準額は、固定資産税評価額よりも低くなるケースが多いでしょう。

建物によって固定資産税評価額は異なる?

建物の床面積が同じ場合でも、構造や建材、設備のランクなどによって固定資産税評価額は変動するものです。

例えば、木造よりも鉄骨造のほうが固定資産税評価額は高くなります。本来の建築費用が高額であるほど、固定資産税評価額も高くなるのが一般的です。

また、土地の評価額は数十年経っても値動きしにくい反面、建物は経年劣化などで価値が下がりやすい傾向にあるため、一戸建て(木造)とマンション(鉄骨造)を比較した場合も同様に、マンションの方が固定資産税評価額は高くなりやすいです。

土地の評価額のみを考えると、一戸建てよりもマンションのほうが保有面積が小さく、お得に感じやすいかもしれません。しかし、耐用年数の短い木造の一戸建ては評価額が下がりやすく、マンションよりも固定資産税を抑えやすくなります。

公示価格や基準地価とは何が違う?

土地には「一物五価」と呼ばれる5つの価格があり、固定資産税評価額はその一つです。固定資産税評価額以外の4つの価格には以下が挙げられます。

- 公示価格:国土交通省が毎年1月1日時点における標準地の地価を評価し公表した価格(一般的な土地売買の際の指標や不動産鑑定、公共事業用地の取得価格の基準となる)

- 基準地価:各都道府県が毎年7月1日時点における基準地の地価を評価し公表した価格(調査時期や調査地点において、公示価格を補完している)

- 相続税路線価:相続税や贈与税の算出のために決めている土地の価格

- 時価(実勢価格):実際に不動産取引が成立したときの価格

固定資産税評価額は税額を決める際の基準となる価格であるのに対し、公示地価や基準地価は不動産取引の指標となる価格という点で異なります。

まとめ:常に最新の固定資産税評価額を把握しよう

不動産にかかる固定資産税は、固定資産税評価額に標準税率をかけることで算出できます。固定資産税評価額の調べ方としては、納税通知書・課税通知書や固定資産課税台帳、固定資産評価証明書を確認するという方法があります。

固定資産税評価額は、固定資産税をはじめとして都市計画税や登録免許税、不動産取得税の算出時にも用いられます。3年ごとに評価替えが行われるため、いつでも最新の固定資産税評価額を把握しておくようにしましょう。